Steuerliche Hindernisse auf dem Weg zu mehr E-Mobilität in Unternehmen

Posted by: Unknown author

Nachhaltige Mobilität soll mit allen Mitteln gefördert werden. Roadmap Elektromobilität 2025 heisst der viel zitierte Pfad. Diese will der #Elektromobilität in der Schweiz zum Durchbruch verhelfen und verfolgt drei ambitionierte Ziele: 50 Prozent Steckerfahrzeuge bei den Neuzulassungen, 20'000 allgemein zugängliche Ladestationen, nutzerfreundliches Laden zu Hause, am Arbeitsort und unterwegs. So viel zur Theorie. Doch wie sieht es in der Praxis aus?

Text: Balz Eggenberger

Firmenwagen könnten einen grossen Beitrag zu den Zielen der Roadmap Elektromobilität 2025 leisten, denn sie machen bei vielen Marken ca. 30% der Neuzulassungen aus. Aktuell werden Mitarbeiter, die bereit sind auf ein Fahrzeug mit Elektroantrieb zu wechseln, bestraft. Aus meiner Sicht wurde das Thema noch nicht zu Ende gedacht. Auch die Rahmenbedingungen für die Unternehmen und die Mitarbeiter müssen stimmen, damit die ehrgeizigen Ziele erreicht werden können. Doch genau bei diesen Rahmenbedingungen gibt es noch grosse Hindernisse auf dem Weg zu mehr Elektrofahrzeugen. Anhand von drei konkreten Steuerthemen möchten wir nachfolgend aufzeigen, wo es solche Schwachstellen gibt und wo wir Handlungsbedarf sehen.

Thema 1: Die höheren Anschaffungspreise von Elektrofahrzeugen führen zu einem höheren (steuerbaren) Privatanteil für die Mitarbeiter:

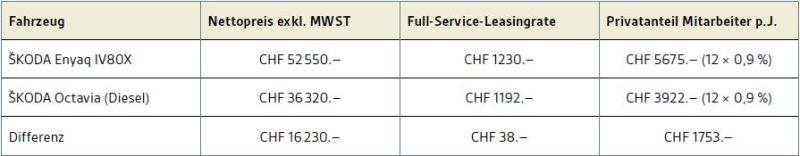

Bei diversen Unternehmen können firmenwagenberechtigte Mitarbeiter gemäss Car Policy aus einer Anzahl vorgegebener (d.h. vordefinierter) Fahrzeuge pro Mitarbeiterstufe auswählen. In den meisten Fällen bewegen sich die Preise für die auswählbaren Fahrzeuge mit herkömmlichem Antrieb in einem ähnlichen Rahmen. Soll diesen Mitarbeitern neu nun ebenfalls ein passendes Fahrzeug mit Elektroantrieb zur Auswahl angeboten werden ist dieses beim Anschaffungspreis oftmals deutlich teurer. Dazu ein Bespiel (siehe Grafik 1). In diesem Beispiel liegt der Nettoanschaffungs-preis beim Skoda Enyaq bei CHF 52'550.- versus CHF 36'320.- beim Skoda Octavia. Die effektiven Gesamtkosten sind aber im gleichen Rahmen. So liegt die monatliche Full-Service-Leasingrate beim Skoda Enyaq bei CHF 1'230.- und beim Skoda Octavia bei CHF 1'192.-. Aus Unternehmenssicht macht es also trotz der höheren Anschaffungspreise in jedem Fall Sinn, Fahrzeuge mit Elektroantrieb zu fördern. Die Umstellung ist in den meisten Fällen für das Unternehmen kostenneutral oder führt mittel- bis längerfristig sogar zu Einsparungen.

Doch wie sieht die Situation des Mitarbeiters aus? Für den Mitarbeiter ist der Privatanteil relevant, der bei einem Firmenfahrzeug im Lohnausweis aufgerechnet werden muss (aktuell 0.9 % pro Monat vom Nettoanschaffungspreis exkl. MWST). Beim Firmenfahrzeug mit Verbrennungsmotor, dem Skoda Octavia würde dem Mitarbeiter ein Privatanteil von 0.9 % von 36'320.- = CHF 326.88 pro Monat, beim adäquaten Elektrofahrzeug 0.9 % von 52'550 = CHF 472.95 pro Monat aufgerechnet. Das ergibt eine Differenz pro Jahr von CHF 1'753.-. Einkommen, das vom Mitarbeiter beim Umstieg zusätzlich versteuert werden muss. In der aktuellen Situation werden «umstiegswillige» Mitarbeiter, die sich für ein nachhaltiges Elektrofahrzeug entscheiden, folglich mit höheren Steuern «bestraft». Das passt vielen Mitarbeitern nicht und kann dazu führen, dass sich die Elektromobilität langsamer durchsetzt als geplant. Der Umstieg auf ein Fahrzeug mit Elektromobilität ist für den Mitarbeiter ja noch mit weiteren Unannehmlichkeiten verbunden: Zum Beispiel mit der Notwendigkeit regelmässig Strom zu laden, unerwünschte Wartezeiten beim Ladevorgang während der Arbeitszeit, Reichweiteneinschränkungen etc.). Da wäre es wünschenswert, wenn «umstiegswillige» Mitarbeiter nicht auch noch einen steuerlichen Nachteil hätten. Diverse europäische Staaten haben dieses Problem schon lange erkannt und haben deshalb auch die Privatanteile für Elektrofahrzeuge teilweise massiv reduziert.

Thema 2: Der Mitarbeiter soll möglichst Strom zum Niedertarif in der Nacht beziehen, deshalb ist ein Förderbeitrag für eine Ladestation am Wohnort des Mitarbeiters aus Unternehmenssicht sinnvoll.

Die Einführung von Elektrofahrzeugen bringt für Unternehmen neue Probleme mit sich. Fahrzeuge brauchen Energie, damit sie «fahren». Bei Fahrzeugen mit Benzin- oder Dieselmotor hat der Mitarbeiter im Normalfall eine Treibstoffkarte. Treibstoffbezüge (ausser Treibstoffbezüge im Urlaub) werden dann direkt vom Unternehmen bezahlt. Dieser Prozess ist so steuerlich auch akzeptiert und führt in der Regel nicht zu Diskussionen mit der Steuerbehörde. Wie aber sieht es bei Fahrzeugen mit Elektroantrieb aus? Hier ist die Situation etwas komplexer. Die Kosten des Stroms sind je nach Bezugsort völlig unterschiedlich (z.B. +/ 20 – 25 Rp am Wohnort, +/- 45 – 80 Rp an öffentlichen Ladestationen). Günstig ist der Strombezug im Normalfall am Arbeitsort oder am Wohnort über Nacht mit Niedertarif. Teuer bis sehr teuer ist das öffentliche Laden, insbesondere an den Schnellladestationen. Das Laden an öffentlichen Ladestationen sollte aus Kostengründen (Unternehmenssicht) deshalb möglichst vermieden werden. Aus diesem Grund ist eine Ladestation am Wohnort des Mitarbeiters aus Unternehmenssicht äusserst sinnvoll. Dies gilt vor allem auch für Aussendienstmitarbeiter, die nicht oder nur unregelmässig am Arbeitsort günstig Strom beziehen können. Je mehr Strom am Wohnort und/oder am Arbeitsort bezogen werden kann, umso günstiger sind die Stromkosten für das Unternehmens.

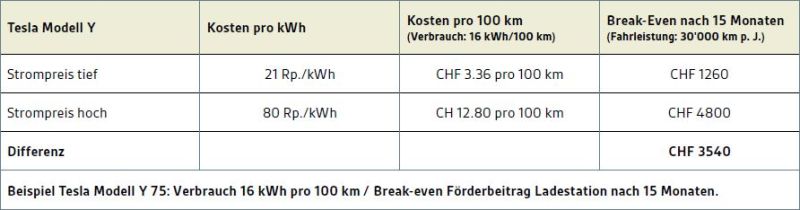

Gemäss aktueller Car Policy Marktstudie von fleetcompetence europe haben über 40 % der befragten Unternehmen vor, Ladestationen zu fördern. Zu diesem Zweck vergütet das Unternehmen dem Mitarbeiter bis zu einem maximalen Betrag (oftmals bis CHF 3'500.-) die ihm entstandenen effektiven Kosten für den Bezug und die Installation einer privaten Ladestation am Wohnort. Wie das Beispiel «Tesla» zeigt, macht diese Fördermassnahme für das Unternehmen in jedem Fall Sinn. Die zusätzlichen Kosten können meist innert kurzer Zeit durch die tieferen Stromkosten amortisiert werden (beim Tesla-Beispiel innert 15 Monaten, siehe Grafik 2). Mit dieser Fördermassnahme kann sichergestellt werden, dass der Mitarbeiter die Möglichkeit bekommt über Nacht (also ohne «Einsatz von Arbeitszeit») sein Elektrofahrzeug günstig aufzuladen. Auch für den Mitarbeiter ist so ein Ansatz sinnvoll, sofern eine Installation der Ladestation aufgrund der Wohnsituation überhaupt möglich ist.

Natürlich stellt sich auch hier die Frage, inwiefern die Förderung der Ladestation steuerliche Konsequenzen für den Mitarbeiter mit sich bringt. Eine Abklärung bei der Steuerbehörde hat ergeben, dass die Förderung einer privaten Ladestation sehr wohl steuerliche Konsequenzen mit sich bringt. Gemäss Steuerbehörde handelt es sich bei der Installation einer «Ladestation für Elektrofahrzeuge» um einen liegenschaftlichen Wert, da die Ladestation fest mit dem Gebäude verbunden ist. Bei der Erstinstallation handelt es sich deshalb gemäss Ansicht der Steuerbehörde um Anlagekosten. Die Zahlung einer Ladestation durch den Arbeitgeber stellt deshalb aus der Sicht der Steuerbehörde zu 100 % Lohn dar. Je nach Wohnsituation kann die Ladestation bei einer allfälligen Veräusserung bei der Grundstückgewinnsteuer in Abzug gebracht werden. Dieser Abzug funktioniert allerdings nur dann, wenn der Mitarbeiter auch Inhaber der Liegenschaft ist. Das dürfte aber in manchen Fällen nicht zutreffen. So führt diese aus Unternehmenssicht sinnvolle Fördermassnahme ebenfalls wieder zu einer steuerlichen Mehrbelastung des Mitarbeiters. Dadurch wird ein wichtiger Baustein der Elektromobilität, die Schaffung privater Ladeinfrastruktur massiv behindert.

Thema 3: Beim Elektrofahrzeug vergütet das Unternehmen dem Mitarbeiter die Gesamtkosten der Strombezüge, genau gleich wie den Benzin- oder Dieselbezug bei Fahrzeugen mit Verbrennungsmotor.

Es gibt verschiedene Möglichkeiten bei Fahrzeugen mit Elektrobetrieb den Strombezug am Wohnort, Arbeitsort und an öffentlichen Ladestationen abzurechen:

- -eine effektive Abrechnung

- -eine Abrechnung über Spesen oder

- -eine pauschale Abrechnung

Die effektive Abrechnung der Stromkosten ist aktuell aus verschiedenen Gründen noch sehr kompliziert und bei einem Teil der Mitarbeiter nicht oder nur mit viel Aufwand umsetzbar. Am Wohnort des Mitarbeiters müsste zwingend eine Ladestation mit Kommunikationsmodul installiert sein. Das ist aber Wunschdenken und lässt sich in der Praxis so oft nicht umsetzen. Ist z.B. in einem Mehrfamilienhaus bereits eine Ladeinfrastruktur vorhanden, ist es meist unmöglich, zusätzlich ein weiteres System zu installieren. Der Mitarbeiter kann dann zwar trotzdem günstigen Strom beziehen, eine effektive Abrechnung ist in diesem Fall aber meist nicht möglich.

Alternativ zum System der effektiven Abrechnung ist eine Abrechnung des Strombezuges in Form von «effektiven Spesen» möglich. Doch auch hier haben wir am Wohnort des Mitarbeiters oftmals wieder ein Problem: Der Strombezug zu Hause müsste wohl in vielen Fällen «geschätzt» oder manuell errechnet werden, da es oft nicht oder nur mit viel Aufwand möglich ist, den Stromverbrauch und die tatsächlichen Stromkosten des Elektrofahrzeuges im Detail zu eruieren. Wir gehen auch nicht davon aus, dass es in naher Zukunft möglich sein wird, die effektiven Strombezüge am Wohnort einfach, mit vernünftigem Aufwand effektiv abzurechnen. Dazu sind die Stromkosten gesamtschweizerisch zu verschieden und variieren zusätzlich noch nach Tageszeit. Ein weiterer Nachteil des Systems «Spesenersatz» ist der fehlende Anreiz, teure Schnellladestationen nach Möglichkeit zu meiden.

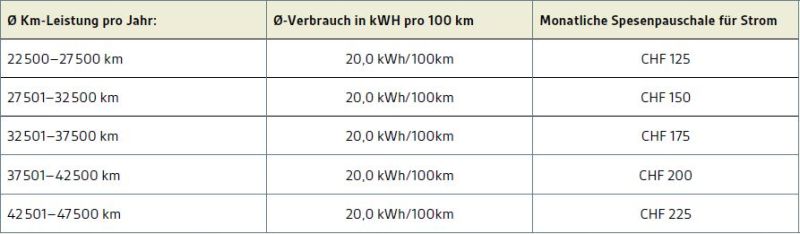

Deshalb ist es in der aktuellen Situation für Unternehmen am sinnvollsten, sämtliche Strombezüge (am Wohnort, am Arbeitsort und an öffentlichen Ladestationen) pauschal zu vergüten. Unsere Berechnungen haben ergeben, dass ein Km-Preis von +/- 30 Rp pro kWh sehr fair ist, sofern am Wohnort des Mitarbeiters eine private Ladestation installiert werden kann oder sofern der Mitarbeiter im Unternehmen Strom zu einem fairen Preis (< 30 Rp) beziehen kann. Bei 30'000 Jahreskilometern liegt der effektive Verbrauch je nach Elektrofahrzeug bei +/- 6'000 kWh pro Jahr (bei einem Ø Verbrauch 20 kWh pro 100 km). Das würde dann bedeuten, dass der Mitarbeiter mit 30'000 Jahreskilometer für sämtliche Strombezüge (am Wohnort, unterwegs und am Arbeitsort) total CH 1'800.- pro Jahr (oder CHF 150.- pro Monat) bekommen würde, um seine effektiven Stromkosten zu decken. Beim System der pauschalen Stromabrechnung würde der Mitarbeiter am Arbeitsort mit einer privaten Ladekarte für den effektiven Strombezug selbst zahlen. Das gleiche gilt für Strombezüge unterwegs an öffentlichen Ladestationen (auch Schnellladestationen).

Auch hier stellt sich die Frage, wie die steuerliche Akzeptanz gegenüber dieser sinnvollen pauschalen Stromkostenregelung ist. Mit einigem Erstaunen mussten wir bei einer kürzlich vorgenommenen Nachforschung feststellen, dass auch dieser Fall aktuell zu einer steuerlichen Benachteiligung des Mitarbeiters führt. Neu ist im Mustervorlage der Schweizerischen Steuerkonferenz unter Punkt 2.5. Geschäftsfahrzeug folgender zusätzlicher Passus zu finden:

«Wird den Mitarbeitenden ein Elektrofahrzeug zur Verfügung gestellt, kann eine monatliche Pauschalentschädigung von maximal CHF 60 für das Laden des Fahrzeuges am Wohnort des Mitarbeitenden ausbezahlt werden. Mit dieser Pauschale sind sämtliche Kosten für den privaten Stromverbrauch in Verbindung mit dem Elektrofahrzeug abgegolten. Der ausbezahlte Pauschalbetrag wird im Lohnausweis unter Ziffer 13.2.3 mit dem Vermerk ”Stromvergütung E-Fahrzeug” ausgewiesen. Die genehmigten Pauschalspesen unterliegen nicht einer allfälligen Quellensteuer.»

Die Abklärung von fleetcompetence hat ergeben, dass der Ansatz der SSK aktuell nicht unterscheidet, ob die Fahrleistung privat oder geschäftlicher Natur ist. Dies, weil solche Abklärungen gemäss Auskunft der Steuerbehörde im Massenverfahren der Steuerveranlagungen schlicht nicht umsetzbar sind. Gemäss aktuellen Vorgaben müsste demzufolge eine Zahlung von > CHF 60 pro Monat ebenfalls als Lohn im Lohnausweis deklariert werden. Aus unserer Sicht ist dies eine weitere Schlechterstellung der Mitarbeiter mit Elektrofahrzeugen gegenüber solchen mit Fahrzeugen mit Verbrennungsmotor. Für die Entschädigung von Treibstoffkosten ist uns keine derartige Regelung bekannt. Dort werden grundsätzlich sämtliche Kosten für private und geschäftliche Fahrten von der Steuerbehörde akzeptiert (ausgenommen Treibstoffbezüge im Urlaub). Die Unterscheidung zwischen Strom- und Treibstoffkosten ist daher völlig unverständlich und stellt ein weiteres Hindernis auf dem politisch ja gewünschten Weg zu mehr Elektromobilität dar.

Fazit:

Die Akzeptanz von Elektrofahrzeugen in Unternehmen ist ein wichtiger Baustein zur Erhöhung des Anteils der Elektromobilität in der Gesellschaft. Jedes geschäftlich genutzte Fahrzeug entfaltet ja eine "Strahlkraft» in die Familie, den Freundeskreis des Nutzers und trägt zu einer erhöhten Akzeptanz einer nachhaltigen Fahrzeugmobilität bei. Dies kann aber nur gelingen, wenn die Elektromobilität in Unternehmen in naher Zukunft glaubhaft gefördert wird. Dazu ist es zwingend erforderlich, dass auch die steuerlichen Rahmenbedingungen entsprechend angepasst werden und die Annahme Elektromobilität unterstützen, anstatt sie zu bestrafen. Es kann doch nicht sein, dass umstiegswillige Mitarbeiter bei der Auswahl eines Elektrofahrzeuges teilweise deutliche steuerliche Nachteile in Kauf nehmen müssen.

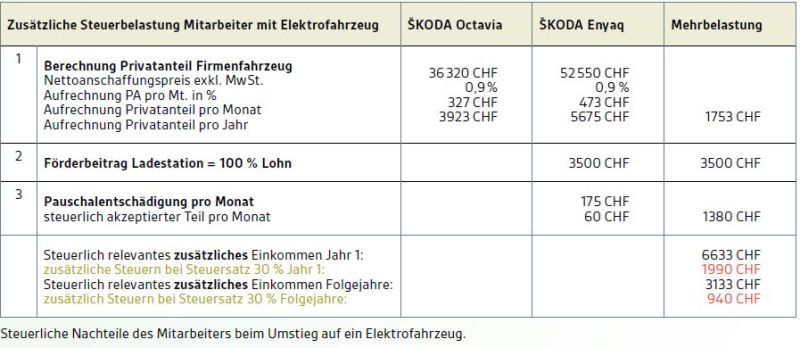

Gerne möchten wir diese Nachteile an einem Beispiel quantifizieren: Im Beispiel vergleichen wir die Differenz der steuerlichen Aufrechnung bei einem Fahrzeug mit herkömmlichem Antrieb (Skoda Octavia) gegenüber der Aufrechnung bei einem Elektrofahrzeug (Skoda Enyaq, siehe Grafik 4) . Allein der Privatanteil der im Lohnausweis deklariert werden muss liegt beim Elektrofahrzeug aufgrund des höheren Anschaffungspreises pro Jahr CHF 1'753.- höher. Dazu kommt beim Elektrofahrzeug, dass der Förderbeitrag des Unternehmens für die Beschaffung und Installation einer Ladestation (CHF 3'500.-) ebenfalls als Lohn deklariert werden muss. Auch die Pauschalentschädigung für die Strombezüge müssen versteuert werden. Konkret betrifft dies den Betrag der über der steuerlich akzeptierten pauschalen Stromentschädigung von CHF 60.- pro Monat liegt. Dies sind im CHF (175.- ./. 60.-) x 12 = CHF 1'380.-. Gemäss unseren Berechnungen steigt somit das steuerbare Einkommen des Mitarbeiters im ersten Jahr nach der Installation der Ladestation am Wohnort um total CHF 6'633.- in den Folgejahren beträgt die Differenz zur Aufrechnung beim Fahrzeug mit herkömmlichem Antrieb noch CHF 3'133.- (keine Aufrechnung der Ladestation mehr). Bei einem angenommenen Steuersatz von 30 % kostet der Umstieg auf ein Elektrofahrzeug im ersten Jahr den Mitarbeiter demzufolge CHF 1'990.-, in den Folgejahren immerhin noch jährlich rund CHF 940.-. Mitarbeiter die bereit sind, dem Unternehmen zu helfen den CO2 Footprint zu senken, werden also aktuell mit höheren Steuern «bestraft». Aus unserer Sicht ist dies falsch. Wir meinen, dass diese ungünstigen steuerlichen Rahmenbedingungen dringend korrigiert werden müssen. Falls nicht, könnte es aus verständlichen Gründen deutlich länger dauern, bis betroffene Fahrer von Firmenfahrzeugen gewillt sind, einen persönlichen Beitrag an die Ziele der Roadmap Elektromobilität 2025 zu leisten.